|

| Wenn Banken Banken kein Geld mehr leihen wollen (Bildquelle) |

Seit einigen Monaten kommt es in den Finanznachrichten immer öfters zu Erwähnungen einer „Repo-Krise“ am „Repo-Markt“. Allerdings kennt sich kaum jemand ohne tiefe Fachkenntnis damit aus, obwohl der Markt überaus bedeutend zu sein scheint für das reibungslose Funktionieren der Weltwirtschaft. Dabei lassen die Attribute, mit denen die Artikel darüber gespickt, nichts gutes verheißen. Die Krise am Repo-Markt soll das Zeug haben, die gesamte Weltwirtschaft in den Abgrund zu reißen. Die Krisensymptome an dem Markt wiederum deuten auf imminente Probleme hin, es könnte also sehr bald schon losgehen. Martin Armstrong bietet dazu auf seinem Blog zwei aktuelle Artikel an, die über den Markt, dessen Bedeutung, das Krisenmoment darin und die Schuldigen daran aufklären.

|

| Der Zins am Repo-Markt (Bildquelle) |

Armstrong Economics: Um was es sich beim Repo-Markt handelt

Der Repo-Markt ist

jener Ort, an dem sich die Banken über Nacht gegenseitig Geld

ausleihen und als Sicherheit dafür maximal positiv bewertete

AAA-Wertpapiere anbieten. Üblich ist, dass Großbanken wie etwa J.P.

Morgan jeden Tag über 300 Milliarden Dollar an Liquidität zur

Verfügung stellen. Dies ermöglicht es anderen Banken, Hedge Fonds

und Finanzinstitutionen, sich über Nacht Bargeld für kurzfristige

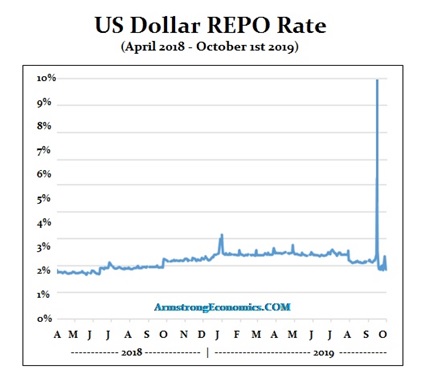

Transaktionen zu beschaffen. Als die Banken kürzlich jedoch damit

begannen, sich als Anbieter aus diesem Repo-Kreditmarkt

zurückzuziehen, da die Risiken zu stark anstiegen, da war die

Federal Reserve (FED) dazu gezwungen, frisch gedrucktes Geld und

damit Kredite in den Repo-Markt zu injizieren. Dies sollte

verhindern, dass der kurzfristige Zinssatz wie etwa am 17. September

2019 geschehen noch einmal auf 10% steigt.

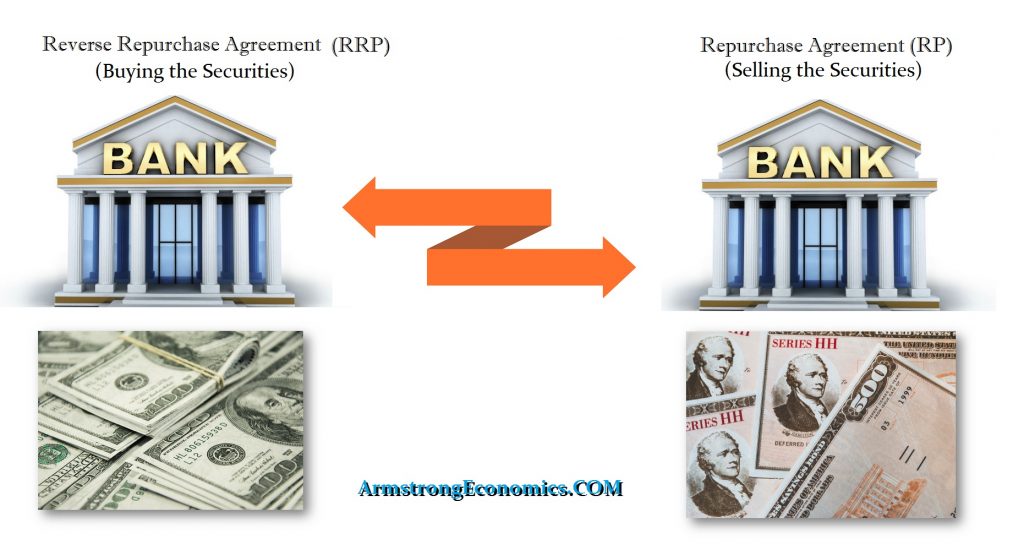

Bei einem Reverse

Repo (RRP) [zu deutsch: umgedrehter Repo] wiederum handelt es sich um

einen Kauf von Wertpapieren, der mit der vertraglichen Vereinbarung

versehen ist, diese zu einem festgelegten zukünftigen Zeitpunkt zu

einem höheren Preis zurück zu verkaufen. Die Vertragspartei, die

das Wertpapier in dieser Konstruktion verkauft, beschafft sich damit

Liquidität, die sie damit finanziert, indem sie das Wertpapiere vom

Käufer wieder zu einem höheren Preis zurücknimmt (Resposition).

Dieser Vorgang wird auch als Repurchase Agreement (RP; zu deutsch:

Wiederrückkaufvereinbarung) bezeichnet. Repos werden generell als

Geldmarktinstrument eingestuft und dienen in der Regel der

kurzfristigen Kapitalbeschaffung.

Beim Repo-Markt

handelt es sich dabei um keinen öffentlich zugänglichen Markt.

Gleichzeitig aber ist es dennoch ein Basismarkt, was bedeutet, dass

die dort gehandelten Zinsen auf anderen Märkten und Vertragstypen

berücksichtigt wird. Hätte die FED nicht eingegriffen, dann wären

die kurzfristigen Zinsen weiter gestiegen, so dass die

Kreditkartenzinsen für Verbraucher am Ende hätten 20% für ihre

Schulden hätten zahlen müssen anstelle von 10%, auf die der Anstieg

kurzfristiger Kreditlinien begrenzt werden konnte.

Im Unterschied dazu

steht das Gelddrucken der Quantitativen Lockerung (QE), mit der die

FED Aktivitäten am Repo-Markt nichts zu tun haben. Mit der QE wurde

infolge der Hypothekenkrise von 2007 begonnen, als die FED versuchte,

die langfristigen Zinsen zu senken, indem sie mit dem Ankauf von

Anleihen begann, die auf 30 Jahre dotiert waren. Die Stützung des

Repo-Marktes ist eine rein kurzfristige Angelegenheit und steht damit

nicht in Verbindung mit dem Gelddrucken im Rahmen der QE. Es geht

lediglich darum zu verhindern, dass die kurzfristigen Zinsen steigen

und nicht darum, die langfristigen Zinsen zu senken.

Armstrong Economics: Die Repo-Krise und ob sie abgewendet werden kann

Ich wünschte, ich

könnte die Frage nach einem Abwenden der Repo-Krise positiv

beantworten. Unglücklicherweise liegt das Epizentrum in diesem Fall

außerhalb der amerikanischen Jurisdiktionen selbst der Federal

Reserve. Zur Abwendung dieser Krise bedarf es politischer Maßnahmen,

da die Mittel der Geldpolitik durch die Zentralbanken nicht

ausreicht. Daher glaube ich nicht, dass sich jemand von Schaden aus

der Repo-Krise wird entziehen können. Das Problem liegt schlichtweg

bei der Politik, wo ein massives Umdenken erforderlich wäre. Die

Erfahrungen aus der Geschichte zeigen, dass die Krise erst eintreten

muss, bevor irgendein Politiker etwas unternehmen wird.

Liest man sich das

Protokoll der letzten FED-Sitzung aufmerksam durch, dann sieht man,

dass deren Spitzen der einhelligen Meinung waren, dass es im Jahr

2020 keine Senkung der Zentralbankzinsen geben wird. Der Grund dafür

ist jener, dass der freie Markt die Zinsen von selbst immer wieder

nach oben treiben wird. Im September, kurz vor der Repo-Krise war die

FED noch zur Senkung ihrer Zinsen gezwungen. Als die Repo-Krise dann

ausbrach wurde klar, dass die FED ihre Zinssenkungen nicht mehr

halten konnte, da der freie Markt die Zinsen immer wieder nach oben

drückte. Die FED hatte schließlich ein privates Treffen mit Trump,

wo sie diesem klar machte, dass er seine Forderungen nach negativen

Zinssätzen beenden muss.

Selbst wenn die FED

sich dazu entschlösse, mich als Berater hinzuziehen oder mir gar

diktatorische Befugnisse über die Geldpolitik in den USA geben

würde, so könnte ich nichts unternehmen, um diese Krise zu

verhindern. Der Grund liegt darin, dass sie sich außerhalb der

Vereinigten Staaten ausbreitet und sie jetzt schon zu einem

Krebsgeschwür herangewachsen ist, das die gesamte Weltwirtschaft

bedroht. Die neue Haltung der FED gegen negative Zinssätze ist sehr

substanziell. Ich habe bereits in der Vergangenheit immer wieder

gewarnt, dass

die negativen Zinssätze der EZB den Euro als Reservewährung

untergraben haben. Keine Zentralbank will heute noch Euro in ihren

Depots halten, da jeder Halter dieser Währung aufgrund der negativen

Zinsen im Euroraum effektiv von der EZB besteuert wird.

Sogar der Chef von

JP Morgans CEO Jamie Dimon äußerte sich dazu und erklärte, dass

noch immer nicht klar ist,

ob ein Regime negativer Zinssätze überhaupt möglich ist, ohne

dabei irgendwann tiefe Verwerfungen zu verursachen. Jamie Dimon

fasste die Repo-Krise im September zusammen indem er sagte, dass „die

Banken eine enorme Menge an Liquidität haben, allerdings auch einer

enormen Menge an Beschränkungen unterliegen, wie sie diese

Liquidität nutzen dürfen“. Damit bezog er sich auf die mit Basel

III eingeführten neuen Bilanzierungsregeln.

China übrigens

einigte sich mit Trump auf ein Handelsabkommen vor allem wegen wegen

der schwelenden Repo-Krise. Es warten wesentlich bedeutendere

Probleme auf uns als ein paar Handelsstreitigkeiten. Es ist wirklich

verwunderlich, dass bislang niemand den Zusammenhang zwischen

Repo-Krise und dem erzielten Abkommen bemerkte.

Ich bin froh, dass

es zunehmend Menschen gibt, die in der Lage sind die Krise am

Repo-Markt und deren Implikationen zu verstehen. Die Theoretiker in

den Institutionen kommen mit allen möglichen Verschwörungstheorien

daher und behaupten, dass es sich bei der Stützung des Repo-Marktes

durch die FED um Helikoptergelder handelte und alles nur der

quantitativen Lockerung dienen soll. Sie wenden den klassische

Keynesianismus an, nach dem die Wirtschaft „stimuliert“ wird,

wenn man die Geldmenge erhöht. Das aber ist in den USA gar nicht

notwendig, da sich die Arbeitslosigkeit aktuell wieder auf dem Niveau

der 1960er Jahre befindet und die Realwirtschaft robuste Werte

aufweist.

Wie ich leider

feststellen muss spucken die meisten einfach denselben Unsinn aus wie

schon 2007, ohne auch nur einmal zu bemerken, dass es beim QE um den

Aufkauf langfristiger Schulden geht mit dem Versuch, damit die

langfristigen Zinsen kontrollieren zu können. Bei den Eingriffen in

den Repo-Markt aber haben Zentralbanken versucht, die kurzfristigen

Zinssätze zu steuern. Die Spitze der Repo-Zinsrate auf 10% zeigte

dabei unzweifelhaft, dass die Zentralbanken sogar die Kontrolle über

die kurzfristigen Zinsen am verlieren sind.

Das negative

Zinsregime durch die EZB während des letzten Jahrzehnts hat die

Anleihenmärkte völlig zerstört,

wie ich in einem Interview erklärte, das ich letztes Jahr im

April in Deutschland führte. Darin habe ich auch vor

der Liquiditätskrise und vor Basel III gewarnt, was beides

ebenso zur Entstehung der aktuellen Repo-Krise beigetragen hat. Nicht

zuletzt habe ich auch eine Warnung ausgesprochen, dass wir im

September in eine Liquiditätskrise geraten würden, wie es dann auch

geschehen ist.

Alles in allem muss

man bei dieser Krise höllisch aufpassen, da es sich dabei um die

Mutter aller Finanzkrisen handelt und es scheint, dass nur Fachleute

die Krise überhaupt zu erfassen in der Lage sind. Meine Kontakte

gehen bis hinein in den Kernbereich dieses Marktes und dort ist man

sich völlig bewusst darüber, was kommen wird. Leider ist es diesen

Personen aufgrund von Vertraulichkeitsvereinbarungen nicht erlaubt

offen zu sprechen. Bei dieser Krise geht es längst nicht mehr nur um

den Repo-Markt selbst, dieser markiert lediglich den Beginn der

Krise. Insgesamt sprechen wir hier von einer Krise, die den

kompletten nächsten Konjunkturzyklus beherrschen wird und damit fast

ein ganzes Jahrzehnt.

Da diese Krise

erwartbar auch ganze Staatswesen in den Abgrund reißen wird können

wir uns darauf vorbereiten, dass Sündenböcke gesucht werden. Dabei

waren es wie immer die Regierungen selbst, die diese Krise in krass

unverblümter Weise selbst hoch beschwört haben, auch wenn sie

selbst niemals die Verantwortung für eine derartige Störung der

Weltwirtschaft übernehmen würden.